ChainAegis:稳定币协议Liquity链上分析报告

2022年,加密行业处于深熊之中,全年局势动荡不安,多家交易所频频暴雷,整个市场遭到重创。2023年初,监管直逼稳定币,BUSD被强制停止发售,USDC受到硅谷银行事件影响,一度脱锚至0.87美元。在此严峻的形式下,Liquity虽用户数、交易量等受到影响,但总体上仍保持正常发展,到目前为止运营情况已回到接近2022年上半年Luna暴雷前的情况。

1、项目简介

Liquity是一种去中心化的借贷协议。它允许用户以ETH作为抵押提取无息贷款,且贷款以LUSD(一种与美元挂钩的稳定币)的形式支付,最低抵押率为110%。

2020年9月25日,Liquity获得种子轮融资240万美元,由Polychain Capital领投。2021年3月29日,Liquity获得A轮融资600万美元。此次投资由专注于加密货币的风险投资公司Pantera Capital牵头,另外还有Nima Capital、Greenfield.one和IOSG也参与了融资。包括Meltem Demirors、David Hoffman和Calvin Liu在内的天使投资人也为此次融资做出了贡献。

Liquity于2021年4月5日在以太坊上线,其创始人为Robert Lauko,曾任DFINITY研究员。其联合创始人为Rick Pardoe,现任职首席工程师。目前公司CEO为Michael Svoboda,曾在多家区块链公司担任CEO和COO。

2、代币经济模型

(1)LUSD

Liquity发行的LUSD是由ETH超额抵押支持的稳定币。它的上下区间是由两个机制保证的:硬挂钩机制和软挂钩机制,硬挂钩机制依靠1 LUSD兑换价值1美元ETH的能力和110%的最低抵押率保证。LUSD同时还间接受益于美元平价机制——称为“软挂钩机制”。将LUSD美元平价作为谢林点(也称作聚焦点,可简单理解为同一件事情发生时多数人倾向的思考点)是其中之一,由于Liquity在确定抵押比率时将LUSD视为等同于美元,因此两者之间的平价是协议的隐含均衡状态。Liquity的借款人的债务以LUSD计价,但作为抵押品持有的ETH当前价值以美元表示,因此,抵押比率定义为美元抵押品除以LUSD债务。在这个公式的基础上,鉴于赎回机制、硬性价格底线和明确的以美元为基础的稳定币的品牌形象,用户会将1:1美元挂钩视为系统在暂时偏离后倾向于返回的谢林点。绝大多数人持有这种信念时,高于1美元的LUSD会使借贷更具吸引力,低于1美元的LUSD会激励偿还现有债务。当借入的LUSD多余偿还的LUSD时,LUSD的总供应量会增加,会使代币相对于美元和货币更便宜。反之,供应量减少,LUSD则会升值。

LUSD可以存入稳定币池以确保流动性,同时赚取协议的清算收益以及LQTY奖励,当前APR约为9.00%。它本身无治理,由算法自动完成,所有协议参数都是在合约部署时设置的。

(2)LQTY

LQTY是Liquity协议发行的平台币。它捕获系统产生的费用收入并以此激励早期用户和前端运营商。LQTY奖励只会累积发放给稳定提供者,即将LUSD存入稳定池的用户、促成这些存款的前端以及LUSD/ETH Uniswap池的流动性提供者。也可作为技术奖励,它们基于协议的预编程功能,而不是基于对Liquity AG或任何第三方的索赔。LQTY持有者可以通过质押来赚取贷款发行和LUSD赎回产生的费用。同时,LQTY没有锁仓期,用户可随时提取抵押资金。

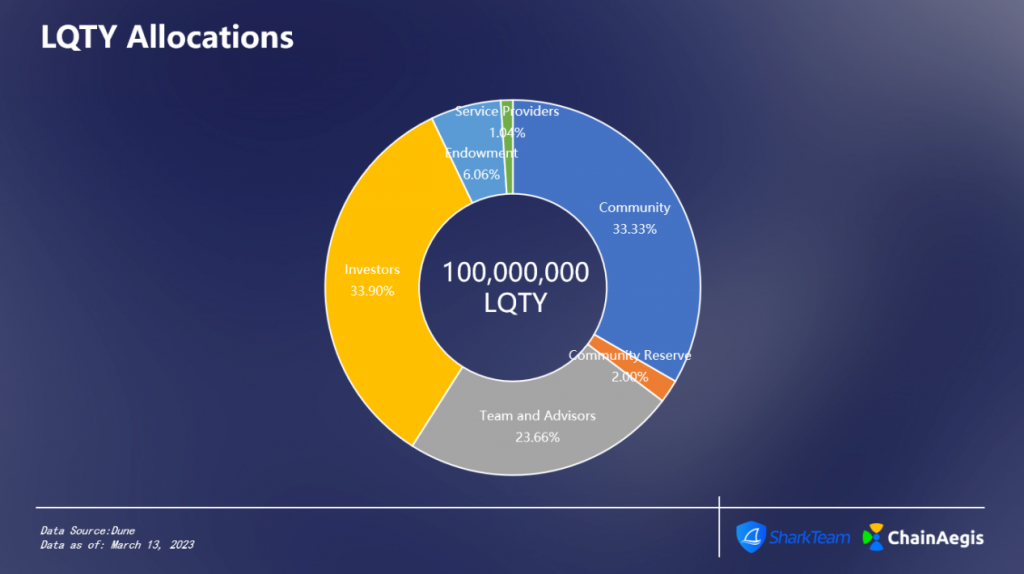

LQTY最大供应量为100,000,000,其中35.3%分配给流动性社区,包括前端运营商、稳定币提供者以及社区储备资金(用来以社区为中心的活动);33.90%分配给投资者,23.66%分配给团队和顾问,6.1%给Liquity AG供公司使用,1%提供给在Liquity推出之前以各种方式帮助它的服务供应商。这个分配机制大量让利给社区和投资者,符合团队以去中心化运营的理念。

同样是通过借贷协议铸造形成稳定币的Maker通常为Liquity的比较对象。Maker发行的平台治理代币MKR在发行量上与LQTY存在较大差异,MKR本身参与Maker的债务问题,该代币的辅助性作用是充当Maker协议的资本重组资源。如果系统债务超过了盈余,就会触发债务拍卖来增加MKR代币的供应量,对系统进行资本重组。这一风险会激励MKR持有者团结一致,负责地管理Maker的生态系统,避免过多风险的发生,因此MKR供应量无固定数量;LQTY的发行量与分配机制固定,不参与清算债务问题,在发行之初LQTY并不是治理代币,因为Liquity系统没有治理。但是2023年1月24日,Liquity表明赋予LQTY持有者投票治理的权利,为期三个月。

3、业务模型

(1) 去中心化借贷

Liquity协议提供无息贷款,而且比其他借贷系统有更高的资本效率,即在Liquity上所需的抵押品更少。目前,Liquity仅支持ETH作为抵押。其借贷流程如下:

在向Liquity协议借款前,用户必须先开设一个金库(Trove)并向其中存入一定数量的抵押品(ETH)后,才可以提取一定数量的LUSD。金库(Trove)记录了用户抵押的资产(ETH)和以LUSD计价的债务,是用户获取和维护贷款的地方。每个金库都连接一个以太坊地址,且每个地址只能有一个金库,用户可以通过添加抵押品或偿还债务来更改每一项账户的金额。

每当用户从Trove提取LUSD时,Liquity协议都会从提取的金额中扣除一次性的借费用,并将其添加到用户的债务中。这一费用会根据最近的赎回时间在算法上进行调整。如果近期发生更多的赎回(这意味着LUSD的交易价格可能低于1美元),则借贷费用将增加。同时,在用户借贷时,Liquity还将收取200LUSD的清算准备金,一旦金库被清算,这笔资金将用来补偿以太坊交易发送方的gas fee;反之,资金将在用户偿还债务后全额归还。此外,作为借款人,需要支付借入费(借入费=提取的流动性金额*基准费率,基准费率在0.5%至5%之间波动),它将被添加到Trove的债务中。Liquity协议发行的贷款没有还款时间表,但需要保证至少110%的抵押比率,以此保持金库运行并在任何时间偿还债务。

Liquity更适用于长周期借款用户,不需要承担借款市场的利息波动带来的风险,也不会随着借款时长的增加而增长利息,更利于管理账户风险。

下图是Maker与Liquity在借贷模式上的区别:

(2) 清算机制

Liquity协议为确保抵押品能够完全支持所有稳定币的供应,低于110%抵押品比率的金库将被关闭,也被称为清算。在Liquity协议清算系统中,稳定池发挥了重要作用。它是维持系统偿付能力的第一道防线。当一个金库被清算时,对应于金库剩余债务的LUSD从稳定池的余额中被销毁以偿还金库的债务,作为交换,来自金库的全部抵押品都被转移到稳定池中。稳定池中的资金来源于用户存入的LUSD,这部分用户被称为稳定性提供者。随着时间的推移,稳定提供者会按比例失去其LUSD存款的份额,但同时按比例获得清算抵押品的份额。

清算后,金库的所有者仍然保留借入的LUSD的全部金额,但总体上将损失约10%的价值。因此,始终将抵押率保持在110%以上是至关重要的。一旦金库的抵押率低于110%的最低抵押率,任何人都可以清算它。发起人将获得交易费补偿(交易费补偿=200 LUSD + Trove抵押品的0.5%)作为清算服务的奖励,这部分补偿由清算准备金(200LUSD)和(以ETH计)清算抵押品提供。

在清算发生时,若稳定池是空的,系统将使用称为重新分配的二级清算机制。在这种情况下,系统会将已清算的金库中的债务和抵押品重新分配到所有其他现有金库。债务和抵押品的再分配与接收者金库中的抵押品价值成比例。

(3) 赎回机制

首先,需要明确的是赎回与偿还债务是不相同的的。赎回是一种完全独立的机制,是将LUSD以面值兑换ETH的过程,用户可以随时自由地将LUSD兑换为ETH。但是,Liquity可能会对赎回的金额收取赎回费。例如,如果当前赎回费为1%,ETH的价格为500美元,您赎回100 LUSD,则您将获得0.198 ETH(0.2 ETH减去0.002 ETH的赎回费)。

正常情况下,赎回费=基本费率*赎回的ETH。每次兑换时,基本费率根据自上次费用事件以来经过的时间衰减,其增加的幅度与赎回的LUSD占总供应量的比例成正比。若借款人的Trove被赎回,并不会遭受净损失,但是会失去部分ETH的头寸。赎回后,其Trove的抵押率也会提高。而避免被赎回的最佳办法就是保持相对于系统中其余金库而言较高的抵押率。该赎回机制将会从风险高的仓位开始。

(4) 前端运营商

为了增加Liquity的抗审查能力和去中心化性,协议几乎完全是由智能合约管理的,其开发团队没有相关合约的管理权限。Liquity为任何想要运行Liquity前端的人提供前端启动组件,像第三方一样,他们可以下载启动工具包并发布和运行一个与底层协议通信的前端。前端运营商可以为终端用户提供了一个网页界面,使他们能够与Liquity协议进行交互。作为前端运营商,将会获得由用户产生的LQTY代币的一部分作为奖励。该奖励将发放给稳定池的存款人,然后在用户和前端运营商之间按比例分配。双方各自获得多少由前端操作员设置的回扣率决定,范围在0%到100%之间。前端操作员是由Liquity社区成员充当的,若一个地址在稳定池中注册为前端并具有指定的回扣率,那么前端操作员将无权更改回扣率。前端运营商的奖励份额是根据前端标记的总存款计算的。假设在LQTY奖励事件中,Liquity通过前端以k的回扣率为存款者d生成LQTY_d的奖励,那么前端运营商收到(1-k)*LQTY_d的LQTY,而用户收到k * LQTY_d的LQTY。

下图是Liquity的TOP20前端运营商数据,其中活跃用户数最高的是Liquity.App。

ChainAegis针对Liquity项目本身,以及其代币价格,交易量,市值等方面做了不同维度的数据分析,结果如下:

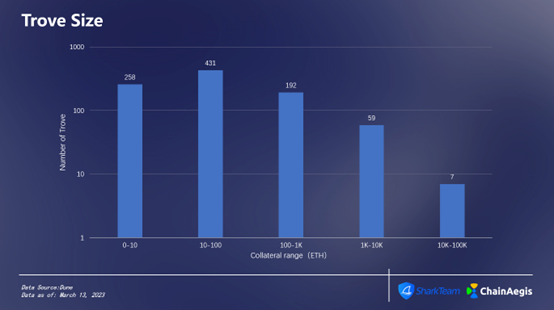

按照ETH不同的抵押数量进行统计,抵押0-100K ETH的金库数量总计为947个。其中抵押10-100 ETH的金库数量为431个,占总数的45.54%,体量最大。对于普通用户来说,对于Liquity还是抱着看好的趋势。抵押10K-100K ETH的金库数量有7个,占0.73%。

2021年4月,Liquity正式上线。从TVL上看,截止到3月13日,Maker TVL为8,314,081,094,Liquity TVL为622,994,490.3,相当于Maker的1/13。

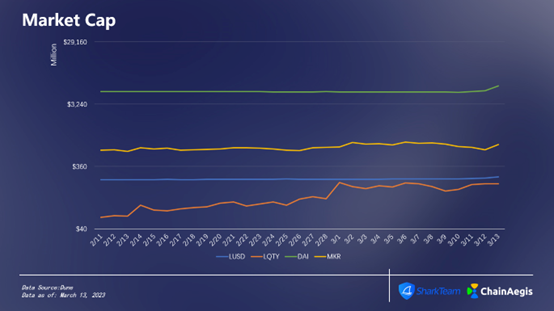

下图分别为Liquity和Maker的平台币和其稳定币近一个月的市值对比图。DAI的平均市值在50亿美元,约为LUSD的22倍,且MKR的市值最低未低于6亿美元。LUSD市值稳定在2.2亿美元左右,LQTY市值不断攀升,从2月22日的5981万美元上涨到1.96亿美元,上涨了近2.3倍。

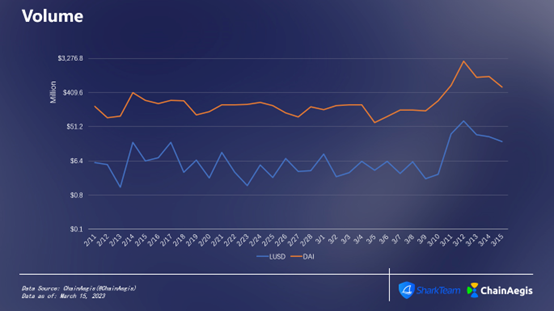

下图为LUSD和DAI近一个月的交易量数据。DAI近一个月的交易量平均为3.31亿美元,是LUSD的31.7倍。LUSD近一个月的交易量平均为1044万美元。3月12日,LUSD的交易量为$72,961,849,2日内交易量上涨了3500%。

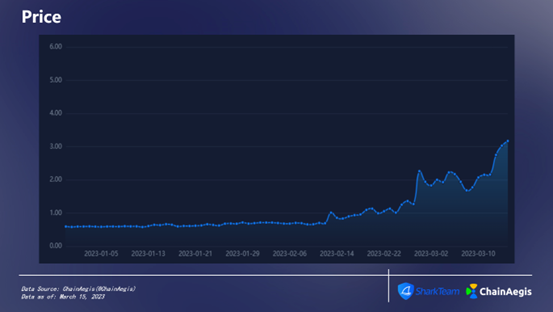

下图分别为Liquity的平台币近一个月的价格走势。LQTY的价格一路攀升,直到2月28日,LQTY在币安上线,价格由原来的1.27美元上涨到2.26美元,上涨了77.17%。到3月15日,LQTY价格已经上涨到3.16美元。

下图为近一年LUSD稳定池和LQTY质押的APR数据。2022年6月18日,LQTY质押平均利率达到了61.68%,一周内上涨了4.74倍。同一天LUSD稳定池平均利率达到了751.44%,一周内上涨了8.08倍,达到2022年历史最高。

该协议提供按1美元赎回ETH的机制,一定程度上提供了基于原生数字货币的价值保障,具有一定的创新性。

Liquity以去中心化的方式运营,有较多的第三方前端,中心化监管难度相对较高。但这个原因也造成第三方开发的前端形态各异、功能不一,用户体验相对较差。

如有侵权请联系:admin#unsafe.sh