核心发现

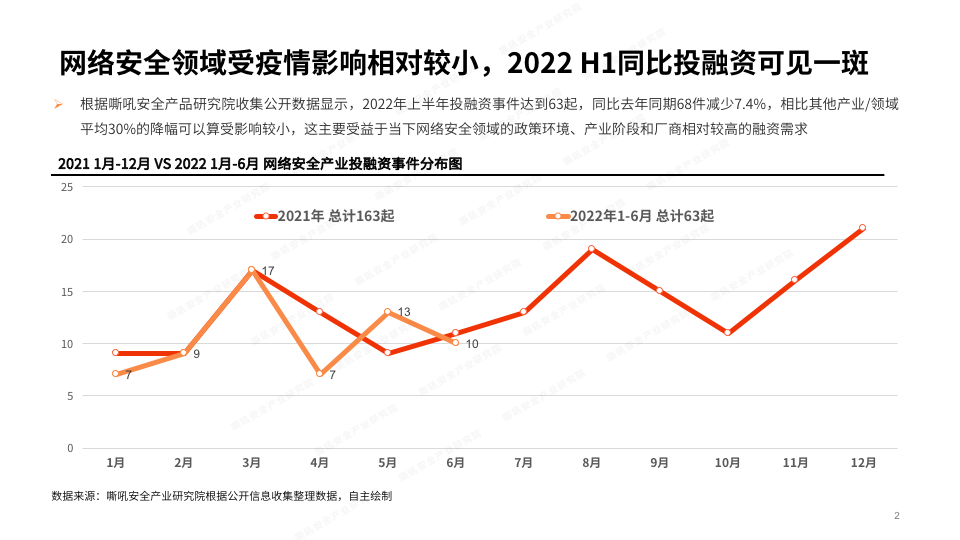

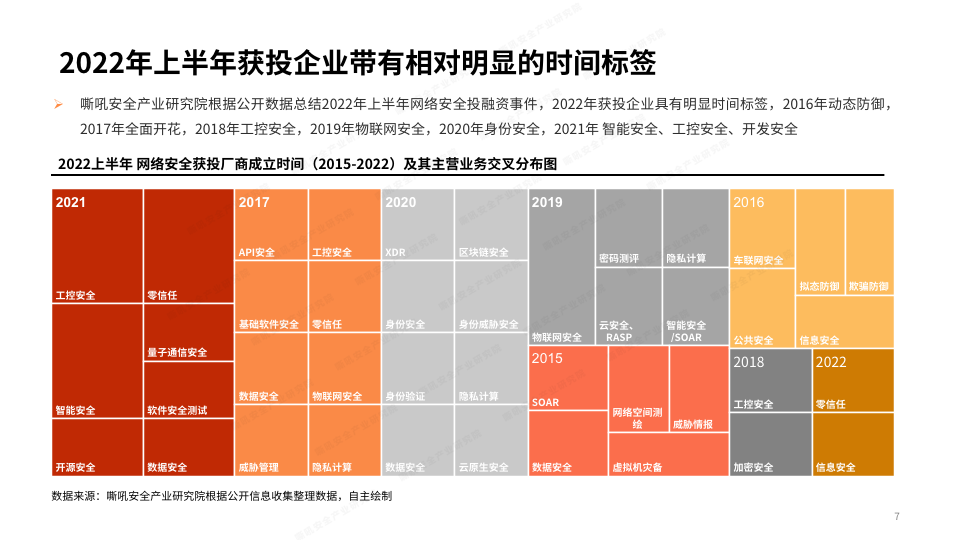

2022年上半年网络安全领域投融资受疫情影响相对较小。截止2022年6月30日,嘶吼安全产业研究院收录2022年上半年网络安全企业融资共63笔(涉及59家网络安全企业),同比去年同期68件减少7.4%,相比其他产业/领域平均30%的降幅可以算受影响较小。

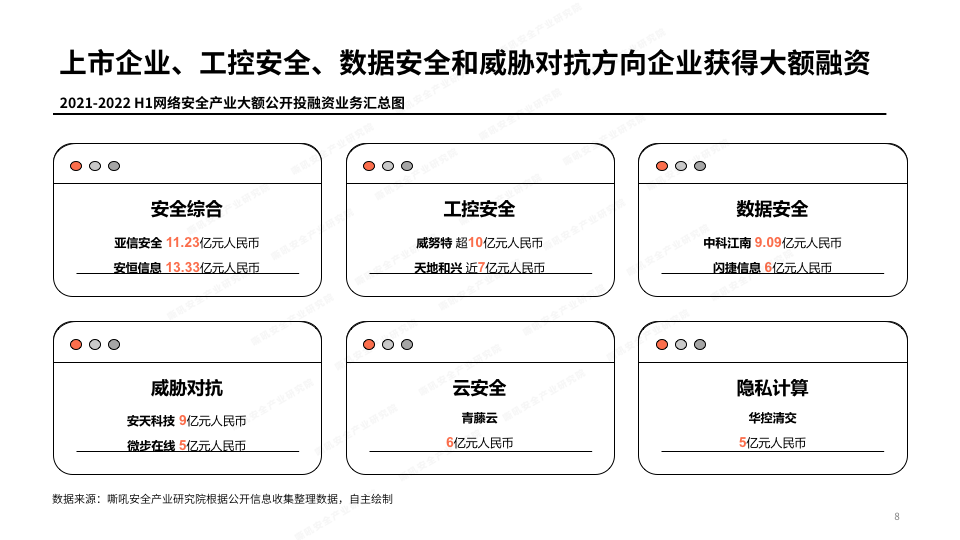

2022年上半年公开的投融资规模达78亿元人民币。根据公开披露的金额来看,2022年上半年我国网络安全行业投融资规模超过78亿元人民币,预计全年网络安全行业投融资规模有望达到200亿元人民币。

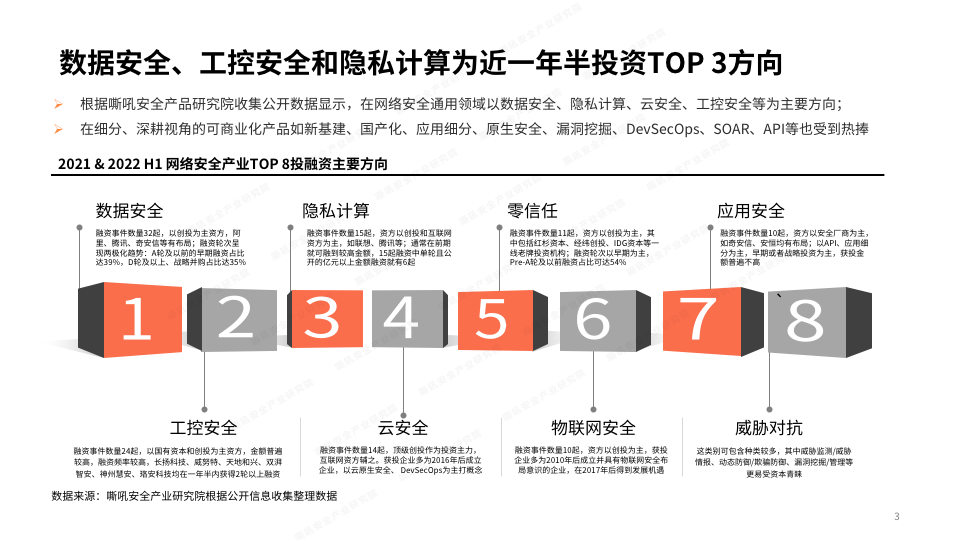

投融资细分方向洞察:数据安全、工控安全和隐私计算为近一年半投资TOP 3方向

数据安全:融资事件数量32起,以创投为主资方,阿里、腾讯、奇安信等均有布局;融资轮次呈现两极化趋势:A轮前的早期融资占比达39%,D轮及以上、战略并购占比达35%。

工控安全:融资事件数量23起,以国有资本和创投为主资方,金额普遍较高,融资频率较高。长扬科技、威努特、天地和兴、双湃智安、神州慧安、珞安科技均在一年半内获得2轮以上融资。

隐私计算:融资事件数量15起,资方以创投和互联网资方为主,如联想、腾讯等;通常在前期就可融到较高金额,15起融资中单轮且公开的亿元以上金额融资有6起。

云安全:融资事件数量14起,顶级创投作为投资主力,互联网资方辅之。获投企业多为2016年后成立企业,以云原生安全、 DevSecOps为主打概念。

零信任:融资事件数量11起,资方以创投为主,其中包括红杉资本、经纬创投、IDG资本等一线老牌投资机构;融资轮次以早期为主,Pre-A轮及以前融资占比可达54%。

物联网安全:融资事件数量10起,资方以创投为主,获投企业多为2010年后成立并具有物联网安全布局意识的企业,在2017年后得到发展机遇。

应用安全:融资事件数量10起,资方以安全厂商为主,如奇安信、安恒均有布局;以API、应用安全为主,早期或者战略投资为主,获投金额普遍不高。

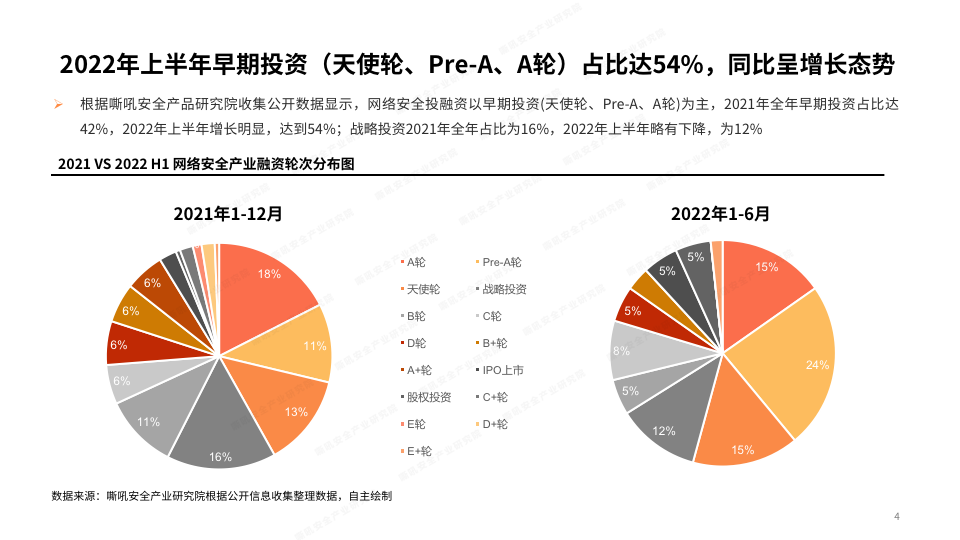

2022年上半年早期投资(天使轮、Pre-A、A轮)占比达54%,同比呈增长态势。网络安全投融资以早期投资(天使轮、Pre-A、A轮)为主,2021年全年早期投资占比达42%,2022年上半年增长12%,达到54%。

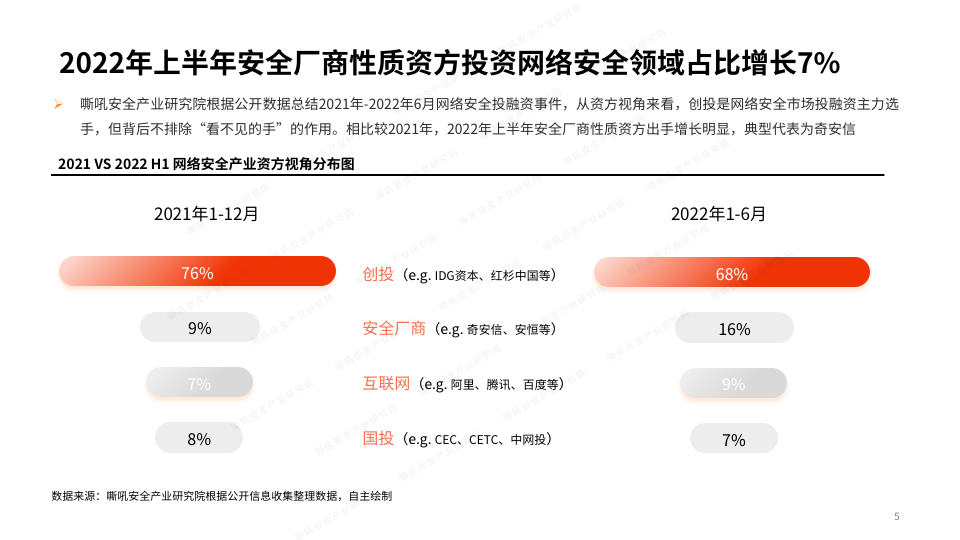

2022年上半年安全厂商性质资方投资网络安全领域占比增长。从资方视角来看,创投是网络安全市场投融资主力选手,相比较2021年,2022年上半年安全厂商性质资方出手增长明显,典型代表为奇安信。

网络安全投融资市场仍存在蓝海,国资背景资金会更频繁动作。资本加持下,专注解决细分痛点的新成立厂商仍有较多机会,市场仍存在大分类的“蓝海”,如智能安全、隐私计算、原生/开发安全、人才培养等方向;互联网性质资方会加强战略合作;准获投厂商在选择时需关注资本性质。

关注公众号"嘶吼专业版"并回复“嘶吼融资洞察”获取带有附录详单的《2022上半年网络安全产业投融资洞察》完整版。

关注公众号"嘶吼专业版"并回复“嘶吼融资洞察”获取带有附录详单的《2022上半年网络安全产业投融资洞察》完整版。

如若转载,请注明原文地址

如有侵权请联系:admin#unsafe.sh